目次

さて、今回から会社の経理事務で使用する様々な勘定科目について、税務調査を想定した注意事項を中心に説明しようと思う。当面は、費用科目に関する説明になるが、売上や仕入れの計上にあたっての注意事項や、棚卸資産などについても説明したいと考えておる。

なお、今後説明していく勘定科目について、個別具体的な事項については、税理士の先生に相談するときのポイントもあわせて紹介しようと思う。そこで、第1回目の今回は、まず、税理士の業務について整理し、税理士に何が相談できるかを把握しておこう。

1、税理士の業務

税理士の業務については、以前、「税理士と公認会計士の違い」というテーマで紹介したことがあるが、おさらいの意味で、再度整理してみよう。税理士は、税理士法で定められた業務を行うことになるのじゃが、その業務は、「税務代理」、「税務書類作成」、「税務相談」に大別される。

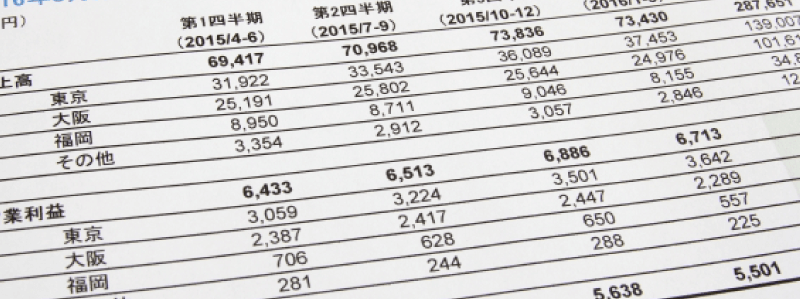

これらは法で定められた税理士の独占業務なのじゃが、この他に、付随業務として財務書類の作成、会計帳簿の記帳代行、その他財務に関する事務(コンサルタント業務など)が挙げられる。これらの業務の具体的な項目をあげてみると、下表のとおりとなる。

(表1)税理士業務の内容(税理士法の条項は=「法第条第項」で記載)

| 業務区分 | 業務の項目 | 業務内容等 | |

|---|---|---|---|

| 税理士業務独占業務法第2条第1項 | 税務代理 | 1.税理士法第2条第1項第1号に規定する委嘱者の租税に関する法令に規定された納税義務の確定及び履行に関する手続きを一貫して行う(税務署等に対する法令若しくは行政不服審査法の規定に基づく申告、申請、請求若しくは不服申立て、又は税務署の調査や処分に関し税務署に対してする主張若しくは陳述について、代理又は代行することなど)。 2.依頼による税務調査の立ち合い 3.異議申立若しくは審査請求(注1)を代理し、又は代行する。 |

|

| 税務書類作成 | 申告書、申請書、請求書、不服申立書等税理士法で定められた税務書類の作成(法第2条第1項第2号)。 | ||

| 税務相談 | 口頭・書面の方法を問わず、申告や申告書作成等に関わる相談を行うこと(法第2条第1項第3号)。 | ||

| 会計業務 | 付随業務法第2条第2項付随しない財務に関する事務法人税法施行規則第21条 | 財務書類の作成 | 1.委嘱者の提示した会計資料に基づいて決算書類の作成を行うこと。 2.その他財務書類として、委嘱者の提示した会計資料に基づき、官公署、金融機関等に提出する財務書類の作成を行うこと。 |

| 会計帳簿の記帳代行 | 委嘱者の提示した資料等に基づき、総勘勘定元帳の記入や試算表作成の事務を行うこと。 | ||

| その他財務に関する事務 | 口頭・書面の方法を問わず会計に関する相談を受けること。 | ||

| 補佐人業務法第2条の2 | 1.税務訴訟 | 課税処分の取消請求訴訟、無効確認訴訟など | |

| 2.税務に関わる一般訴訟 | 1.の税務訴訟以外の税務に関する訴訟 | ||

| 書面添付の業務法第33条の2 | 申告書等への審査事項等の添付 | 自己(税理士)の作成した申告書につき、計算事項、審査事項等の書面を添付し、又は他人の作成した申告書に関し、計算事項、審査事項等の書面添付すること(法第33条の2第1項及び第2項)。 | |

| 他の法律により税理士が行うことができる業務 | 1.税理士業務に付随して行う社会保険労務士業務。(注2) 2.地方公共団体の委嘱による外部監査業務に関する業務(根拠:地方自治法第252条の28)。 |

||

※なお、この表に記載した業務については、日本税理士会が指針として示している「税理士報酬算定に関するガイドライン」に、税理士報酬の対象となる業務として記載されているものじゃから、当然、税理士に対する報酬が必要になることに留意じゃ。報酬は、法律で決まったものはないため、税理士・税理士法人によって異なることもあるので、相談時に確認が必要じゃ。

(注1)審査請求

税務署長等が行った更正などの課税処分や差押えなどの滞納処分に不服があるときには、国税不服審判所長に対して「審査請求」を行うことができる。

(注2)税理士が行う社会保険労務士業務

税理士が付随業務として行うことができる社会保険労務士法第2条第1項第1号から第2号までに掲げる業務は、「租税債務の確定に必要な事務」の範囲内であることとされている。端的に言うと、労働保険料や社会保険料の計算はしてもいいけど、書面の提出などは行うことができないということじゃ。

これには、ちょっとした経緯があって、従来から、税理士は、独占業務である「税務代理」、「税務書類作成」、「税務相談」に付随して行う場合に、社会保険労務士法2条に掲げる社労士事務を行うことが可能とされてきたところ、税理士と社労士は互いの業務領域を侵食していたこともあって、2002年に税理士会と社労士会が互いの付随業務について確認書を締結することになったのじゃ。

そのときに税理士の付随業務がこのように決められたのじゃが、社会保険などは給料計算や源泉税の計算から年末調整に至る一連の業務と関連性が深いため、税理士がまとめてやってくれると助かる領域じゃ。クライアント側にとっては、何とも中途半端な業務内容となってしまったものじゃ。

2、税務調査を前提とした経理処理

次回から、税務調査が入ることを前提とした経理について解説していくので、税務調査についても触れておこうかの。会社に税務調査が入る時、一般的には、所轄の税務署(場合によっては国税局)の法人担当から顧問税理士(顧問税理士のいない法人に対しては、総務部長などの渉外を担当する者又は経理責任者(法人税申告書に経理責任者欄がある)宛てに連絡が入り、日時を指定し、都合の良し悪しを聞いてくる。都合が悪ければ、相談して日程を決めることが可能じゃ。

普通の税務調査は、このように事前通知があるのじゃが、何がしかの理由で、その法人に重大な隠ぺいなどが疑われる場合は無通知・無予告で入ることもあるのじゃ。また、現金取引が多い業種などでは、本調査の通知と併せて現物調査を行う場合がある。この場合、現物調査は無通告で、支店などの現金を扱う拠点がある場合は本・支店同時に現金の実査及び帳簿との照合による調査を行い、本店へ入った時点で本調査の日程調整を行う場合が多いのじゃ。

このように、事前に連絡があって、日程調整にも応じてもらえるのじゃから、やましいことがなければ別に慌てる必要はない。ただ、顧問税理士がいないと、直接税務署の調査官と対峙することになるため、何となく心細いものじゃ。顧問契約を締結した税理士がいれば、立ち合いや適時の相談も可能なので心強いのではないじゃろうか。

また、税務調査の対象となっている申告書に税理士が所定様式の書面を添付(表1参照)している場合、税務署は、調査の事前通知前に、まず税理士(税務代理権限証書の提出のある税理士に限る)に対し、添付された書面の記載事項について意見を述べる機会を与えなければならないこととされていて、税務署がその意見聴取の段階で納得すれば、税務調査が中止となる場合もあるのじゃ。そういう場面になれば、顧問税理士の存在意義も実感できるのではないじゃろうか。

3、まとめ

今回は、これから始まる解説シリーズの予備知識として、税理士の行うことができる業務の内容と、税務調査の概要について紹介した。覚える必要はないが、今回の記事を意識の片隅に置いておけば、役に立つこともあるかもしれない。次回以降、毎日発生する会計取引について、科目別の処理上の注意事項を中心に解説していくので、乞うご期待じゃ。