目次

さて、今回から、ちょっと背伸びをして、会計制度の変化を押さえた上で、キャッシュフロー計算書や税効果会計を加え、ほんのちょっとレベルをあげた内容に入っていく。聞きなれない用語もいくつか出てくると思うので、用語説明を加えながら解説を進めていこう。

1、会計制度改革(会計ビックバン)とは?

実は、1998年頃から順次日本の会計制度に大きな変化が起きておる。これを、通称「会計ビックバン」という大仰な表現が使われておるが、それだけ短期間で大きな改革が行われたということじゃ。1998年以降の日本の会計制度の変化については、このあと順次解説していくが、まずは大枠を押さえることにしよう。

1998年以前の日本の会計制度は、「税務会計」や当時の「商法」の規定に引きずられており、経営状態のディスクローズと言う意味では非常に閉鎖的で、問題を先送りしやすい性格の制度だったのじゃ。当時の財務諸表は会社の実態を正確に反映しておらず、経営に失敗して大きな損失が生まれていても、それが公にされることのない制度だったのじゃ。

結論から言えば、「正しい会計を行っていると税金を多くとられる」という、企業会計と税務会計の制度上の欠陥が、企業の隠ぺい体質を生む主な要因となったのじゃ。銀行や証券会社がつぶれるなど、金融機関の破綻が続いたことで、この制度的な欠陥にメスが入ることになったのじゃが、詳しくは「税効果会計」など、制度改革で導入された各種会計制度のところで解説していく。

2、キャッシュフロー計算書

キャッシュフロー計算書は、この制度改革の一環として、貸借対照表及び損益計算書とともに財務諸表の仲間入りを果たした、日本では比較的新しい財務諸表じゃ。キャッシュフローとは「お金の流れ」と訳されることが多いが、「キャッシュインフロー」と「キャッシュアウトフロー」を一括して「キャッシュフロー」と称しておる。インは「お金が入ってくる要因」であり、アウトは「お金が出ていく要因」と考えればいい。

2-1、お金の増減の要因を表す財務諸表

「フロー」という言葉は、「ストック」に対する概念で、お金の動きに着目しているということを意識すると分かりやすい。会社のお金が、どのような要因でどれだけ増えたり減ったりしたのかを把握するための財務諸表がキャッシュフロー計算書じゃ。この財務諸表が必要になったのは、貸借対照表と損益計算書からは、「お金の増減の要因」を直接読み取ることができないからなのじゃ。

もう少し、分かりやすく言うと、貸借対照表と損益計算書の様式では直接読み取ることのできなかった「お金の増減の要因」について、「読み取れるように内容を組み替えた表」がキャッシュフロー計算書なのじゃ。

キャッシュは現金のことじゃから、現金を扱う財務諸表は「貸借対照表」じゃな。現金は資産勘定じゃから、貸借対照表の資産の部に掲載されておる。ある一定時点でお金がいくら残っているかを示すのが貸借対照表だから、お金の残高はわかるものの、「何によってどれだけ増減したか」は読み取れないのじゃ。また、フロー科目を担当する損益計算書は、「利益」の増減は分かるけど、利益の増減とお金の増減はマッチしていないことも説明済みじゃ。

このように見ると、貸借対照表と損益計算書からは、お金の増減の理由は読み取れないと言うことに気付くはずじゃ。会社の経営において、最終的にはキャッシュが重要だということは基本編の中で何度も出てきたので思い出してほしい。「黒字倒産」というのは、損益計算書上では利益は出ているが、実際には資金が手元にないために「不渡り」を出してしまい、実質的に取引ができなくなり、倒産に至るケースを言う。

2-2、キャッシュと損益の違い

基本編でも折に触れて説明してきたが、損益(収益と費用)と現金収支(収入と支出)は、捉えるタイミングが違うだけで、最終的にはこれらは一致することになる。損益計算書でいう「利益」は、将来のキャッシュの増加を示すものであって、いま手許にあるキャッシュの量を示しているわけではない。掛売の代金の回収で仕入代金の決済を賄っているような会社は、このタイミングの違いに注意していないと、例の「黒字倒産」を招くことになるわけじゃ。

税金を払いたくないと言う考えが強いことに加えて、かつては、銀行取引における借越(貸越)口座やその他の資金の融通を受けることで決済資金の手当てができたこともあって、企業はキャッシュフローの管理には無頓着だったのじゃ。しかし、近年は、金融機関の審査が厳しくなっていることもあり、資金の決済ルール(買掛金と売掛金の決済サイト)の見直しをするなど、キャッシュフローを重視した経営への変革が求められておるのじゃ。

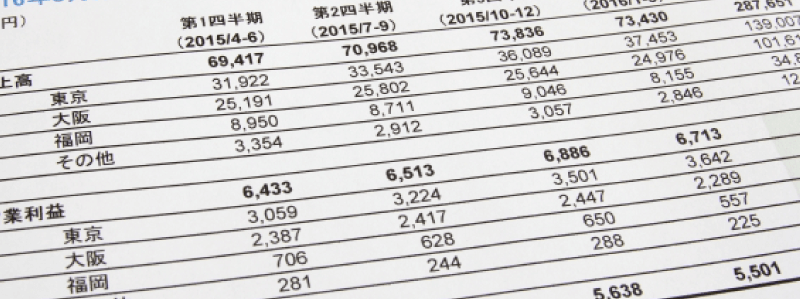

3、キャッシュフロー計算書の様式(形式)

キャッシュフロー計算書は次のような形式で作成されているのじゃが、損益計算書と貸借対照表の科目が入り混じっておる。前述したように、現金の入出金が分かりやすいように組み替えているという点に注目するとわかりやすい。

(表1)キャッシュフロー計算書の記載形式

| 〔営業活動によるキャッシュフロー〕 | ||

|---|---|---|

| 税引前当期純利益 減価償却費 売上債権の増加額 棚卸資産の増加額 仕入債務の増加額 小計 法人税等 営業活動によるキャッシュフロー |

2,000 1,500 ▲ 700 ▲1,200 800 2,400 ▲1,000 1,400 |

損益計算書科目 〃 売掛金等貸借対照表科目 貸借対照表科目 買掛金等貸借対照表科目損益計算書科目 |

| 〔投資活動によるキャッシュフロー〕 | ||

| 固定資産購入 固定資産売却 有価証券購入 有価証券売却 投資活動によるキャッシュフロー |

▲2,000 1,000 500 300 ▲200 |

貸借対照表科目 損益計算書科目 貸借対照表科目 損益計算書科目 |

| 〔財務活動によるキャッシュフロー〕 | ||

| 長期借入金増加 借入金返済 配当支払い 財務活動によるキャッシュフロー |

1,000 ▲1,000 ▲ 300 ▲ 300 |

貸借対照表科目 貸借対照表科目 (注1) |

| 現金及び現金同等物の増加額 現金及び現金同等物の期首残高 現金及び現金同等物の期末残高 |

900 500 1,400 |

|

(注1)配当金の支払いは、費用ではない点に注意すること。損益計算書で算出された当期純利益の中から剰余金処分の効果として株主に現金が流出するため、損益計算自体とは関係がないのじゃ。また、現金同等物とは、「3カ月以内に現金化できるもの」と定義されておる。

各科目は、現金の入出金として組み替えられているが、その考え方は次の通りじゃ。

(表2)キャッシュフロー計算書で組み替えられた勘定科目と内容

| 勘定科目 | 組み換えに係る考え方 |

|---|---|

| 税引前当期純利益 | - |

| 減価償却費 | 損益計算書上は、減価償却費と言う費用じゃが、実際には現金の流出を伴わないため、社内に現金が留保されていることになる。現金収支の面ではプラス要素となる。 |

| 売上債権の増加額 | 売上債権(売掛金等)が増えると言うことは現金が入らない利益ということなので、現金収支面ではマイナス要素となる。 |

| 棚卸資産の増加額 | 現金という資産を棚卸資産に替えたため、現金収支はマイナス要素となる。 |

| 仕入れ債務の増加額 | 仕入債務は、買掛金等じゃが、決済期日までは現金の流出がないということなので、現金収支上はプラス要素となる。売掛金の逆じゃな |

| 法人税等 | 税金として現金が流出するのでマイナス要素じゃ。 |

| 固定資産購入 | 現金を固定資産に替えたわけじゃから、現金が流出するためマイナス要素じゃ。 |

| 固定資産売却 | 固定資産を売却して現金を得るわけじゃから、現金収支上はプラス要素じゃ。 |

| 有価証券購入 | 資産の組み換えで現金が減少するためマイナス要素じゃ。 |

| 有価証券売却 | 有価証券を売却して現金を得るためプラス要素じゃ。 |

| 長期借入金増加 | 借入金という負債が増えるが、手許現金が増えるため現金収支上はプラス要素じゃ。 |

| 借入金返済 | 負債は減るが、現金も減るため現金収支上はマイナス要素じゃ。 |

| 配当支払い | 損益には関係しないが、現金流出を伴なうため、現金収支上はマイナス要素じゃ。 |

4、まとめ

このように、貸借対照表と損益計算書に記載された各勘定科目は、キャッシュフロー計算書で、現金収支に組み替えられることになる。このとき、「営業活動によるキャッシュフロー」、「投資活動によるキャッシュフロー」、「財務活動によるキャッシュフロー」の三つに区分して整理することになるのじゃ。実務上、キャッシュフロー計算書は、税理士に依頼しないと作成できないと思われる。

(表1)は大雑把な勘定科目しか記載していないが、実際にはもっと多くの勘定科目があり、現金収支に組み替えるには、一定の知識が必要だからじゃ。ここはやはり、顧問税理士の出番じゃな。今どき、キャッシュフロー計算書を作成できない税理士はいないと思うが、新たに税理士と契約する場合は、税理士紹介会社に依頼することが肝要じゃ。