目次

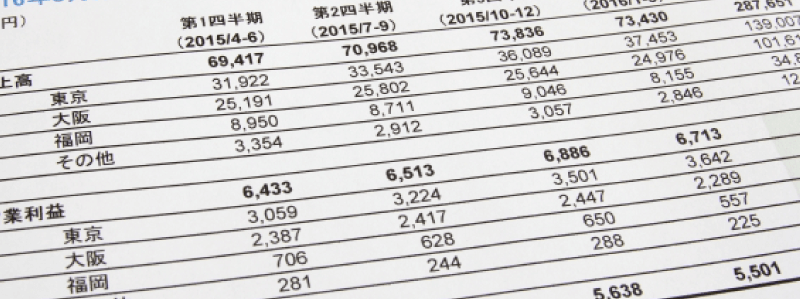

さて、これまで費用科目や将来の利益につながる資産科目を中心に解説してきたが、税務調査では、「売上」や「仕入」といった事業活動の基本部分にも調査が及ぶ。売上は収益の、仕入は費用の源泉じゃから当然とはいえ、実際の調査に当たってはかなり細かい部分まで着目しているので、経理担当は日常的な処理をする中で、適切かつ正確な取引の流れを把握しておかなければならない。

1、売上の調査は何に着目するのか

売上の調査と言うと、あまりピンとこないかもしれないが、主に着目するのは「売り上げの計上漏れ」じゃ。計上漏れと言っても、単なる認識不足から処理を怠ったもの、意図的に当該事業年度内で計上せず、翌期に送るという悪質な利益操作にあたるものなどがある。以下、調査にあたって調べられる資料とチェックポイントについて解説する。

1-1、資料とチェックポイントの概要

まずは、要求される資料とチェックポイントについて下表で確認しておこう。

(表1)調査時準備資料とチェックポイント

| 要求される資料 | チェックポイント |

|---|---|

|

調査においては、左の資料もとに、ヒアリングしながら以下の点をチェックしていく。

|

1-2、売上計上のタイミング

法人税法における商品や製品等の棚卸資産の販売による収益の計上については、約定日基準が適用される短期売買商品の譲渡によるものを除き、その引渡しがあった日の属する事業年度の益金の額に算入することになるが、この引渡し基準が一つのポイントとなる。一般的に考えられる引渡し基準は下表のとおりじゃ。

(表2)一般的に考えられる引渡し基準

| 引渡し基準 | 説 明 |

|---|---|

| 1.出荷基準 | 店頭や倉庫などから出荷した日に引渡しがあったとする方式 |

| 2.検収基準 | 取引の相手方が検収し、引取りの意思を明らかにした日に引渡しがあったとする方式 |

| 3.使用収益開始基準 | 不動産の販売の場合に、相手方が実際に使用収益できるようになった日に引渡しがあったとする方式 |

| 4.検針日基準 | 電気、ガス等の販売の場合に、検針等により販売数量を確認した日に引渡しがあったとする方式 |

法人は、その商品や製品等の種類及び性質、販売契約の内容などに応じて、これらの方法のうちから最も合理的と認められるものを選択し、継続的に適用している場合は、税務上も認められることとなっておるのじゃ。

なお、(表2)の3については、土地(借地権を含む)の販売の場合で、その引渡しの日が明確でない場合には、代金の概ね50%以上を収受するに至った日と、所有権移転登記の手続をした日とのいずれか早い日に引渡しがあったものとすることができる。

1-3、委託販売収益の計上時期

上記の棚卸資産につき、委託販売による収益は、その委託品について委託者が販売した日の属する事業年度の益金の額に算入することになるが、この委託品について、売上計算書が、売り上げの都度、作成され送付されているときは、これを継続適用している場合に限り、売上計算書の到達した日の属する事業年度で計上しても良いことになっておる。

1-4、短期商品売買損益の計上時期

短期商品売買とは、「金」、「銀」、「白金」、その他の短期売買商品(トレーディング目的の商品)について、市場における短期的な価格変動や市場間の価格差を利用して利益を得る目的で行なわれる売買取引を言うが、これによる損益は、「短期売買商品」の譲渡にかかる契約をした日の属する事業年度の益金の額又は損金の額に算入するのが原則となっておる。

1-5、請負収益の計上

請負による収益の計上についても、その請負契約の内容に応じて、それぞれ、次の事業年度における益金の額に算入することが原則となっておる。

(表3)請負収益の計上基準

| 請負契約の内容 | 収益計上基準 |

|---|---|

| 1.物の引渡しを要する請負契約 | その目的物の全部を完成して相手方に引き渡した事業年度 |

| 2.物の引渡しを要しない請負契約 | その約した役務の全部を完了した事業年度 |

また、建設請負については、次の1又は2の事実がある場合は、その契約工事等の全部が完成しなくとも、当期に引き渡した建設工事等の量又は完成部分に対応する工事収入及び工事原価を当期に計上する必要があるので注意が必要じゃ。

(表4)部分完成基準の適用範囲

| 1.一つの契約により、同種の建設工事等を多量に請け負ったような場合で、その引渡量に従い工事代金を収入する旨の特約又は慣習があるとき。 |

| 2.一個の建設工事等であっても、その工事の一部が完成し、その完成部分を引き渡した都度、その割合に応じて工事代金を収入する特約又は慣習があるとき。 |

以上、売上に関する主な基準について解説してきたが、この他にも、「商品引換券の発行代金」や「長期割賦販売等における延払基準」など、今回説明できなかったものについては、次の機会に譲りたい。

2、決算締切後の計上は適切か

収益の計上時期の説明で明らかなように、通常の商品や製品等の売上げは、「棚卸資産」の引渡の日に計上しなければならない。決算月に納品したものについては、決算期末までに請求書を発行していなくとも、当期の売上げとして計上しなければならない点に注意が必要じゃ。税務調査では、まさにこの点に着目してチェックされることになるので、決算期の経理処理については、税理士に客観的な視点でチェックしてもらうのが有効じゃ。

この場合、請求書を発行する締め切り日が例えば毎月10日となっている会社では、決算月の11日から決算期末までに納品を終えた商品等を拾い出し、決算月の売上げとしなければならないことになる。しかし、通常、月末を締め日として請求書を発行する会社にとっては、実務上は無理な面もある。このため、決算期にあっては、売上、仕入、経費等の全ての額を、20日頃に締切って請求額や支払額を決定し、決算額とする慣行も見られる。

このような場合については、その計算方法を毎期継続して行う限り、税務上もこれを認めているので、もし、不適切な経理処理が続いているようなら、税理士に相談して、所定の手続きを行い、決算期の処理方法を改めることも検討する必要がある。

3、簿外取引はないか

現金取引を行って売上勘定に計上しなければ「簿外取引」となり、その現金は、担当者の懐に入るという不正の温床ともなるため注意が必要じゃ。これは不祥事ということになるが、税務署が着目するのは、「課税逃れ」と「裏金」に直結するからじゃ。いらぬ疑いをかけられぬよう、売上をたまたま現金で収受した際には、売上の計上漏れとならないよう注意しなければならない。

4、事業年度終了後の入金の取扱いは適正か

決算期(本来なら毎月)には預金通帳の内容を確認するはずじゃが。決算日直後(翌期)に入金のあったものについて、その内容をチェックしているだろうか。請求書送達のタイミングや、相手方の締め切りと支払のタイミングによって、入金が翌月になるのは正常な営業循環過程の一つじゃが、決算期だけは注意しないといけない。決算日直後の入金を計上漏れにならないよう十分な注意が必要じゃ。

5、まとめ

どうかな? 売上の計上基準についての認識は深まったかな? 事業年度の期中では、正常な営業循環過程における正常な処理が行われていても、決算期は、どうしてもその期末で会計を締め切らなければならないため、調整が必要になる。この認識さえあれば、決算手続においても大きな問題は出ないし、税務調査が来ても慌てる必要はない。決算業務の特殊性に対応できるよう、税理士の協力を得ることを検討してはどうかな。