目次

今回は、5つのステップのステップ3「取引価格の算定」について解説する。この会計基準における取引価格とは、財またはサービスの顧客への移転と交換に企業が権利を得ると見込む対価の額(消費税や代理人取引における本人のための代金回収等を除く)と定められている。以下、詳しくみていこう。

1、取引価格の算定

冒頭の説明にあるとおり、この会計基準における取引価格の算定にあたっては、消費税の額は第三者のための回収となるため、消費税の税込方式による会計処理は認められない(消費税分は取引価格から除外する)ことになる。このほか、「酒税」、「たばこ税」、「揮発油税」などが第三者のために回収する額であるときは売上に含めることはできない点に注意が必要じゃ。

また、取引価格の算定にあたっては、契約条件や取引慣行等を考慮することとされているほか、算定された取引価格は、ステップ2で識別した各履行義務に配分され、各履行義務が充足または充足するにつれて収益として計上されることになる。

なお、取引価格算定の際は、以下の(1)から(4)のすべての影響を考慮することになるが、これだけの要素を反映すると、取引価格は必ずしも契約書に記載された金額の総額とはならない場合があることに留意してほしい。

- 変動価格(取引価格が変動する可能性がある場合)

- 契約における重要な金融要素(財・サービスの提供時点と対価の受領辞典が異なる場合)

- 現金以外の対価(顧客からの対価が現金以外で支払われる場合、当該対価を時価により測定)

- 顧客に支払われる対価(企業が顧客に対して現金を支払う場合やクーポンを付与する場合)

以下、上記4つの取扱いについて解説する。

2、変動対価の取扱い

変動対価とは、顧客と約束した対価のうち変動する可能性のある部分をいうが、具体的には、「値引き」、「リベート」、「インセンティブ」、「ペナルティー」などを挙げることができる。変動対価は、契約の条件として定められる場合や、企業の取引慣行等に基づいて価格の引き下げを顧客が期待する場合、契約締結時に企業に価格引き下げの意図がある場合にも示されることがある。

この変動価格の取扱いにつき、「会計上の取扱い」と「法人税法上の取扱い」に分けて説明していこう。

2-1、変動対価に係る会計上の取扱い

契約において、顧客と約束した対価にこの変動対価が含まれる場合、「財またはサービスの顧客への移転」と交換に「企業が権利を得ることとなる対価の額」を見積もることになる。値引き、インセンティブ、リベートやペナルティー等々取引の対価に変動要素のある金額が含まれている場合は、その変動部分の額を見積もるが、この場合、次のいずれかの適切な方法を用いて見積もらなければならない。

(表1)変動対価の見積方法

| 見積方法 | 内容 |

|---|---|

| 期待値 | 発生し得る対価の額を確立で「加重平均」した金額の合計額 |

| 最頻値 | 発生し得ると考えられる対価の額における最も可能性の高い単一の金額(この方法は、契約で生じる結果が2つしかない場合には適している)。 |

なお、ここの方法は企業が任意で選択できるものではなく、企業が権利を得ることとなる金額をより適切に見積もることができる方法を選択しなければならないのじゃ。また、契約全体を通して選択したどちらかの方法を一貫適用しなければならない点にも注意が必要じゃ。

変動対価の各見積もり方法について、設例を用いて解説しよう。

〔変動対価の見積り例〕

-設例-

- 製品製造会社Aは、2020年4月1日に製品一個当たり5,000円で販売する契約を卸売業者であるBと締結した。取引の慣例では、B社がA社から2019年度中に購入する数量に応じて、リベートがA社から支払われる。販売個数、リベートの率、発生確率は次のとおりである(リベートの率は全市イレブンに適用されるものと仮定)。

- A社は2020年6月末に終了する第1四半期において、対象の製品を1,500個販売したものとする。

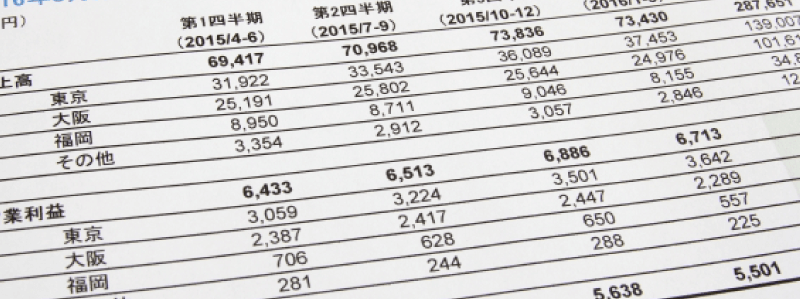

(表2)販売個数とリベート率等

| 販売個数 | (a)リベート率 | (b)発生確率 | (a)×(b) |

|---|---|---|---|

| 10,000個以上 | 10% | 5% | 0.5% |

| 7,000個~9,999個 | 5% | 15% | 0.75% |

| 4,000個~6,999個 | 2% | 45% | 0.9% |

| 0個~3,999個 | 0% | 35% | 0.00% |

| 合計(加重平均値) | - | - | 2.15% |

この設例では、販売個数が4,000個~6,999個の発生確率が45%と最も高いため、「最頻値法」を採用する場合は、この発生確率時のリベート率を採用することになる。「期待値法」を採用する場合には、加重平均値として算出されたリベート率を採用することになる。前述のとおり、その企業にとってより適切な見積法を採用しなければならないので、事業内容や業績等に照らして検討しなければならない。最頻値法と期待値法における上記設例の計算結果は次のとおりじゃ。

(表3)「最頻値法」及び「期待値法」の見積もり方法と計算結果

| 見積方法 | 計算結果 |

|---|---|

| 最頻値法による変動対価 | 最も発生確率が高い販売個数におけるリベート率2%を使用する。 1,500個×5,000円×(1-2.00%)=735万円 |

| 期待値法による変動対価 | 発生し得る対価の額を発生確率で加重平均するので、加重平均値2.15%を使用する。1,500個×5,000円×(1-2.15%)=733万円 |

このように計算された変動対価の全額が常に取引価格に含められるわけではなく、収益の過大計上を防ぐ観点から、取引価格に含めることができる変動対価には一定の制限がかけられておるのじゃ。変動対価に関する不確実性が解消される時点で、収益認識累計額に大幅な減額が生じない可能性が非常に高い範囲でのみ、変動対価を取引価格に含めることができるのじゃ。

この変動対価の見積り制限は、事業を取り巻く環境や、対象となる財またはサービスの特性、契約条件等を含めた総合的な判断によってなされるため画一的な見方を示すことはできないが、収益を減額される確率、または、減額の程度を増大させる可能性のある要因として次の事項が示されている。

(表4)収益認識会計基準適用指針に示された減額要因(見積り制限)

| (1) | 市場の変動性又は第三者の判断若しくは行動等、対価の額が企業の影響力の及ばない要因の影響を非常に受けやすいこと。 |

|---|---|

| (2) | 対価の額に関する不確実性が長期間にわたり解消しないと見込まれること。 |

| (3) | 類似した種類の契約についての企業の経験が限定的であるか、又は当該経験から予測することが困難であること。 |

| (4) | 類似の状況における同様の契約において、幅広く価格を引き下げる慣行又は支払条件を変更する慣行があること。 |

| (5) | 発生し得ると考えられる対価の額が多く存在し、かつ、その考えられる金額の幅が広いこと。 |

2-2、変動対価に係る法人税法上の取扱い

ここまで、会計上の取り扱いを見てきたが、ここで法人税法上の取扱いについても整理しておこう。法人税法において、その事業年度の所得の金額の計算上「益金」の額に算入する金額は、「別段の定めがあるものを除き、その販売若しくは譲渡をした資産の引渡しのときにおける価額またはその提供した役務につき通常得るべき対価の額」とされる。

ここでいうところの「その販売若しくは譲渡をした資産の引渡しのときにおける価額またはその提供した役務につき通常得るべき対価の額」とは、第三者間で通常付される価額(いわゆる「時価」)をいう。

また、法人税法上は、「値引き」または「割戻し」についても、一定の要件を満たしている場合、客観的に見積もられた金額を収益の額から減額または増額することが認められている。これは、会計上の変動対価の見積もりについて、一定の要件を満たしている場合には認容されるという意味じゃ。

これにより、資産の販売等に係る契約の対価について、「値引き」、「値増し」、「割戻し」その他の事実により変動する可能性がある部分の金額がある場合、一定の要件を満たす場合に、引渡し等事業年度の確定した決算において、収益の額を減額し、または増額して経理した金額は、引き渡し時の価額等の計算に反映することができることになる。

なお、変動対価を引渡時の価額等の算定に反映することが認められるためには、次のすべての要件を満たす必要があることに留意じゃ。

(表5)法人税法上変動対価の見積りが認められるための要件

|

3、まとめ

法人税法上の取扱いについては解説が中途となったので、次回はこの続きから始めることになる。これまでの他の解説シリーズを読んでも分かると思うが、会計制度を理解するためには、企業会計と税法との認識の相違について理解しなければならない。

良い機会なので、ここらで企業会計と税務会計の違いについて、顧問税理士からレクチャーをうけると良い。

顧問契約がない場合は、税理士紹介会社に相談し、企業会計に強い税理士を紹介してもらうと良い。実務は当然として、経営者にとって良い相談相手となるはずじゃ。