目次

1、工事契約に係る収益認識会計基準(続き)

前回に引き続いて、「工事契約」にかかる収益認識会計基準の残りを解説し、その後「役務の提供」に関して、収益認識会計基準における処理方法等を解説していく。

前回も冒頭部分で述べたが、工事契約は、一定期間にわたって充足される履行義務と一時点で履行義務が充足される場合があること。そして、一定の期間にわたって充足される履行義務である場合には、原則として「工事進行基準」を適用するが、進捗度を合理的に見積もることができないときは、一定の条件下で「原価回収基準」が適用される点を思い出してほしい。

1-1、工事契約等で損失が見込まれる場合

工事契約に基づく工事が進み、工事原価総額のほか、販売直接経費等がある場合には、その見積額を含めた額が工事収益総額を超過(収支マイナス)する可能性が高く、その金額を合理的に見積もることができる場合には、その超過見積額(工事損失)のうち、その工事に関してすでに計上された損益の額を控除した残額を、工事損失が見込まれる期の損益として処理し、「工事損失引当金」を計上することになるのじゃ。なお、この点については、受注制作のソフトウエアについても同様の処理となる。

1-2、税務上の取扱い

法人税法上、工事の請負に関する収益計上の基準は「工事完成基準」と「工事進行基準」があるが、このうち、長期大規模工事の要件(注1)を満たすものは工事進行基準を適用し、それ以外のものは工事完成基準の適用を原則としつつも工事進行基準の適用をも認める(法人税法64条2項ほか)というスタンスをとっておる。

会計上、工事進行基準の適用条件を満たすか否かは、個々の契約ごとに判断することになるが、工事進行基準の要件を満たさない場合で税務上の長期大規模工事に該当する場合には、申告調整(注2)が必要になる点に留意しておこう。会計上は、工事収益総額、工事原価総額、決算日における工事進捗度について信頼性をもって見積もることができる状況において「工事進行基準」の適用が必要となるので、税法上の要件との違いを把握してことも必要じゃ。

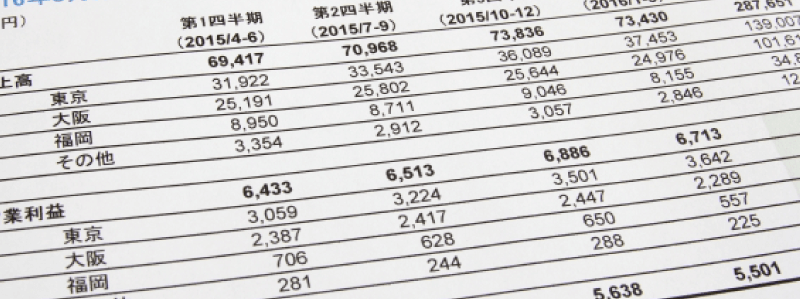

(注1)税務上の長期大規模工事の要件

(表1)長期大規模工事の要件

(2)その請負の対価の額が10億円以上であること。

(3)その請負の対価の額の2分の1以上がその工事の目的物の引渡しの期日から1年を経過する日後に支払われることが定められていないものであること。

(注2)申告調整

企業の損益計算書における当期利益が、そのまま法人税の申告における課税所得とならないことは、別の講座でも解説してきたところじゃ。この「当期利益」と「課税所得」が一致しない理由は、会計上は支出(経費の支払)とされていても、税務上は損金(課税所得算出上の損益区分は「益金」・「損金」という。)として処理できないものがあるからなのじゃ。会計上の当期利益に法人税の課税所得との不一致項目を加算減算することによって課税所得を求めるのじゃが、この計算を申告調整というのじゃ。

2.役務の提供

役務とは、製品や商品などの物ではなく、「サービス」の部分じゃ。役務についても、収益認識会計基準では、所定の要件に照らして、履行義務が「一定の期間にわたって充足される」のか「一時点で充足される」のかを判断することになる。一定の期間にわたって収益を認識し、履行義務が一時点で充足されるものである場合は、収益を一時点で認識することになる。

2-1、一定期間にわたり充足される履行義務とされる要件

一定の期間にわたって充足される履行義務かどうかを判断するための要件は、次の通りであり、工事契約の場合と同じじゃ。

(表2)一定期間にわたって充足される履行義務か否かの判断基準

(2)企業が顧客との契約における義務を履行することにより、資産が生じるかまたは資産の価値が増加し、その資産が生じるかまたは資産の価値が増加するにつれて、顧客がその資産を支配すること(例:顧客が所有する土地で行われる建物建築工事契約)。

(3)次の要件のいずれも満たすこと

イ.企業が顧客との契約における義務を履行することにより、別の用途に転用することができない資産が生じること。

ロ.企業が顧客との契約における義務の履行を完了した部分について、対価を収受する強制力のある権利を有していること。

※これらは、コンサルティングサービスやソフトウエアの制作などが該当する。

2-2、契約の変更

契約の変更についての取扱いについては、収益認識会計基準ではすべての取引を対象にしており、役務の提供においても、次の2つの要件のいずれも満たす場合には、契約変更を独立した契約として会計処理することになる。

(表3-1) 契約の変更を独立した契約として会計処理する場合の要件

(2)変更される契約の価格が、追加的に約束した財またはサービスに対する独立販売価格に特定の契約の状況に基づく適切な調整を加えた金額分だけ増額されること。

この要件について設例をたてて解説してみよう。

(表3-2)設例

・1事業年度を4月1日~3月31日とする企業

・2020年度~2022年度の3期にわたって清掃サービスの契約を締結

・2022年の途中で契約変更を行い、2023年度から2025年度までの清掃サービスを行う契約内容とした。

この例では、変更される契約の価格が、追加的に約束された2023年度から2025年度の清掃サービスに対する独立販売価格に、特定の契約の状況に基づく適切な調整を加えた金額分だけ増額されている場合は、契約変更を独立した契約として処理することになる。2022年度にかかる収益は、当初の契約に定められた対価の額で計上し、2023年度から2025年度までの各期の収益は、増額された対価の額に基づいて計上する。

(表3-1)の要件を満たさない場合は、既存の契約のうち、まだ移転されていない財またはサービスの会計処理について次のとおり処理することになる。

(表3-3)契約の変更が独立した契約として処理されない場合の会計処理

| (1)未だ移転していない財またはサービスが契約変更日以前に移転した財またはサービスと別個のものである場合 | 既存の契約を解約して、新しい契約を締結したものと仮定して会計処理する。 |

| (2)未だ移転していない財またはサービスが契約変更日以前に移転した財またはサービスと別個のものではなく、契約変更日において部分的に充足されている単一の履行義務の一部を構成する場合 | 既存の契約の一部であると仮定して(単一の履行義務の残として)会計処理する。契約変更による取引価格の修正は、収益の修正として計上される。 |

| (3)未だ移転していない財またはサービスが(1)と(2)の両方を含む場合 | 契約変更が変更後の契約における未充足の履行義務に与える影響を、(1)と(2)の方法に基づいて処理する。 |

3、まとめ

役務の提供についても工事契約と同じような考え方で処理することになるが、工事契約の場合は、税法上の取扱いで「長期大規模工事」に該当するか否かと言う判断が必要になる。

会計上は工事進行基準の要件を満たさない場合でも、税務上の長期大規模工事に該当する場合は強制的に長期大規模工事の扱いとなるため、法人税の申告時に、この会計と税法上の不一致を調整しなければならない。

このあたりの判断や処理については顧問税理士がいないと適切に行うことができないと考えられる。顧問税理士がいないようなら、税理士紹介会社に相談するとよい。業種や規模に応じて最適な提案ができる税理士を紹介してくれるはずじゃ。