目次

前回に引き続き消費税についての解説じゃ。今回は、消費税の受払い管理について解説しよう。

1、仕入税額控除とは

第15回「消費税-その1」で、消費者から預かった仮受消費税から仕入時に支払った仮払消費税を差引くことを、「仕入税額控除」であることを説明した。この仕入税額控除が、経理担当者にとって税率を含めた消費税を管理する上での最も重要な点なのじゃ。仕入税額控除には次の3つの方法があるので、まずは、それぞれの方法について理解しよう。

(表1)仕入税額控除の計算方法

| 計算の方法 | 内容 |

|---|---|

| 全額控除 | 課税期間中(1事業年度)の仕入税額の全額を控除する方法じゃ。この方法をとるには、次の要件を満たさなければならない。 1.課税期間中の「課税売上」が5億円以下であること。 2.課税売上割合(注1)が95%以上であること。 ※課税売上割合は後述する。 |

| 個別対応方式 | 課税仕入れを以下の3つに区分して管理する方法じゃ。 1.課税売上に対応する仕入れ・・・仮払消費税(課税口) 2.非課税売上げに対応する仕入れ・・・仮払消費税(非課税口) 3.共通売上に対応する仕入れ・・・仮払消費税(共通口) ※経理上、上記の三つの区分で処理し、区分ごとの消費税額を管理していくことになる。三つ目の「共通口」は、事務所の賃料、水道光熱費、通信費や会議費など、課税売上と非課税売上げに明確に分けることができない費用に対応する消費税を処理するのじゃ。 |

| 一括比例配分方式 | 課税期間中のすべての仕入れに係る消費税額の合計から、課税売上割合に応じた金額を控除する方法じゃ。 |

(注1)課税売上割合

課税売上割合とは、課税期間中の「課税売上高+非課税売上高」に占める「課税売上高」の割合を言い、課税売上割合=課税売上高÷(課税売上高+非課税売上高)で計算するのじゃ。

仕入税額控除は、課税売上に対応する仕入にかかる分だけを控除することができるが、これは、非課税売上げの場合は消費者が消費税を負担せず、事業者が負担することになるためじゃ。事業者が最終消費者になるということじゃな。個別対応方式は、この区別をするための経理方式じゃ。仮払消費税を「全額控除」できるのは、課税売上高が5億円以下で課税売上割合が95%以上の事業者じゃが、これは、課税売上割合が限りなく100%に近い場合、区分経理するだけの合理性がないからなのじゃ。

今度は、売上側の仮受消費税に対応させる視点で仮払消費税を見てみよう。

(表2)課税区分による仕入税額控除の取扱い

| 仮受消費税(売上側)項目 | 仮払消費税の扱い |

|---|---|

| 不課税(課税対象外)売上げ | 売上自体が消費税の世界の外にあるため、消費税を預かっていない。このため、仕入や経費に係る消費税を支払っていたとしても仕入税額控除はできない。 |

| 非課税売上げ | 仕入や経費にかかった消費税は、基本的に「仕入税額控除」には使えない。 |

| 免税売上げ | これは、前回説明したが、消費税0%課税の売上げという扱いじゃから、仕入や経費にかかった消費税は、仕入税額控除に使用できる。 |

| 課税売上 | 仕入や経費にかかった消費税は全額仕入税額控除できる。 |

(表2)で、非課税売上げに対応する「仮払消費税」は、仕入税額控除に使用できないため、決算期に、会社の「租税公課」に振り替えて費用処理することになる。また、仮払消費税の共通口の金額は、課税売上に対応するものと非課税売上げに対応するものに分け、課税売上に対応する分は仕入税額控除し、非課税売上げに対応する分は「租税公課」で費用処理することになる。

2、仮払消費税(共通口)の精算

共通口に集まった仮払消費税額は、「課税売上割合」を乗じて仕入控除できる金額を算出して仮受消費税から控除し、残りを租税公課に振り替える処理をすることになる。したがって、共通口で管理する仮受消費税については、この「課税売上割合」が多いか少ないかで、会社の負担する租税公課の額が決まるのじゃ。

ここで、確認が必要なのが、売上高の属性が「非課税売上げ」なのか「課税対象外売上」なのかということじゃ。課税対象外とすべきところを非課税としていると、課税売上割合が低下し、費用処理する額が多くなってしまうからじゃ。非課税取引は課税売上割合を計算する際の分母にも分子にも含めるが、課税対象外取引は、そもそも消費税の世界から除外するため、課税売上割合を計算するときの分母に入らない数字だということを意識しなければならない。

なお、課税区分については、経験の浅い担当者や正確な知識を持たない担当者の場合は、かなり苦労する部分であるため、折につけ税理士の指導を仰ぐと良い。わからないままに間違った処理を重ねると、決算期に痛い目にあうことになるので、要注意じゃ。

3、勘定科目の振替と消費税

期中で、ある勘定科目に仕訳したものを、別の勘定科目に振り替える場合が考えられる。消耗品費に計上すべきものを雑費に計上していたのが税理士の月次検証で判明し、振替処理を行うような場合じゃ。このような場合、会計ソフトを使用していると、消費税の計算(入力)区分や課税区分(課税取引、非課税取引、不課税取引)の設定によって問題が起こることがある。例えば下記のようなケースじゃ。

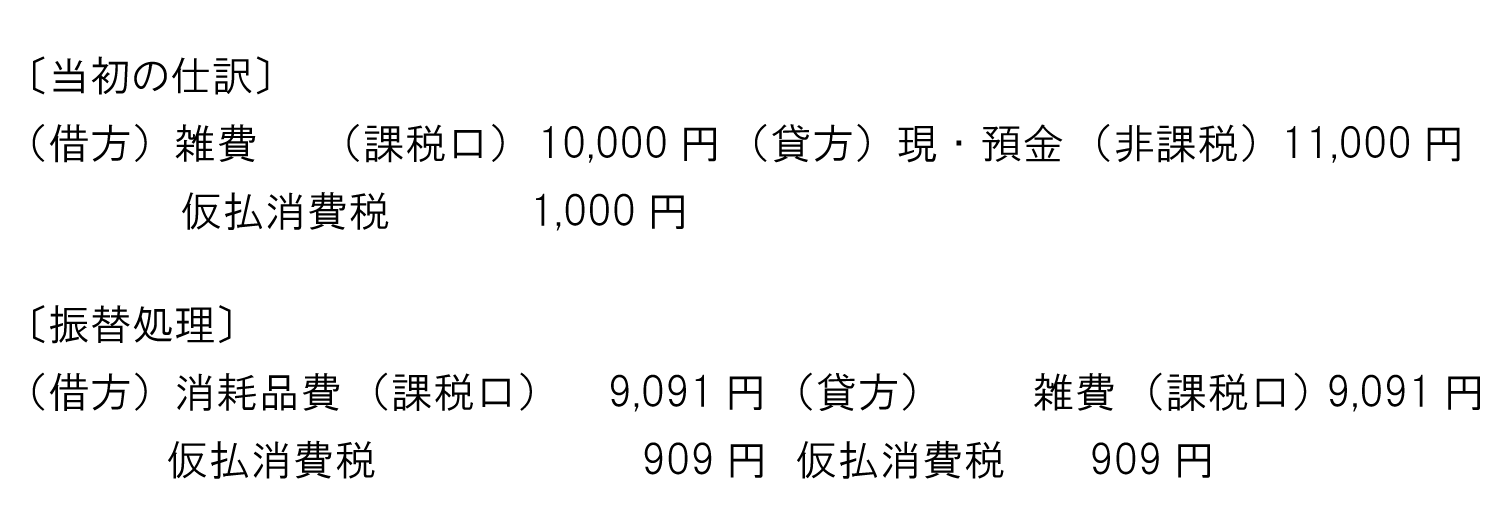

《ケース1》

雑費に計上していたものを消耗品費に修正するため振替処理を行うにあたり、会計ソフトにおける両勘定科目の消費税の設定が、取引の税区分が「課税」、入力区分が「内税処理」となっている場合の以下のケース。

※これは、取引修正前後の会計ソフトの設定が同じで、当初の取引が、11,000円を内税で処理した結果として費用10,000円、仮払消費税1,000円の自動仕訳がされていたところ、振替取引を入力したときに、費用10,000円を修正するつもりで入力すると、設定が内税となっているため自動的に、品代と仮払消費税に仕訳されたケース。こうなると、雑費という勘定科目に、本来あってはならない909円が残高として残ってしまうのじゃ

このような振替処理を行う場合は、下記のとおり、費用については「税抜」処理で入力するとともに、消費税の課税区分は「課税対象外」として消費税データに反映させないようにしなければならないのじゃ。

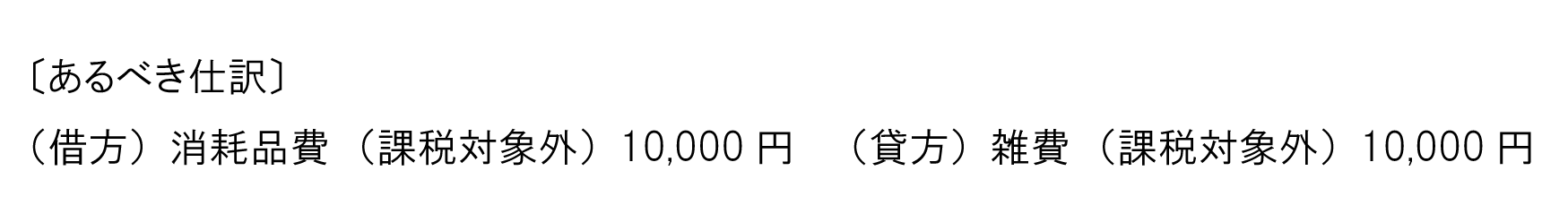

《ケース2》

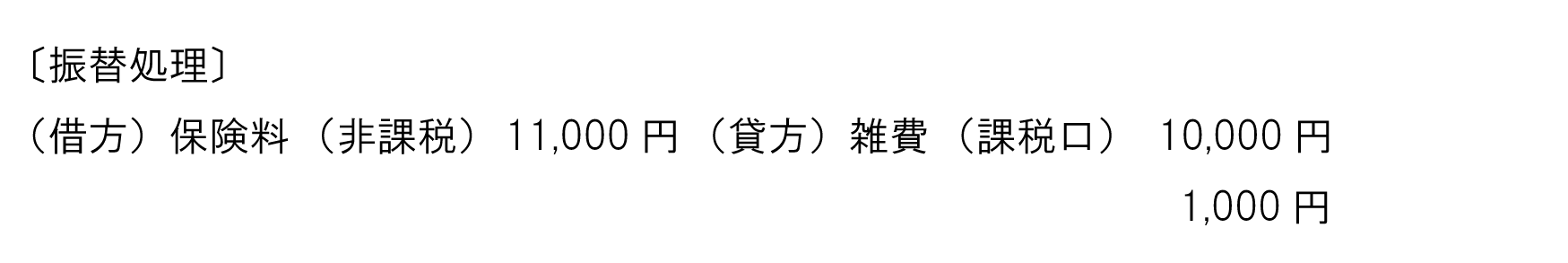

修正先の勘定科目が、保険料などの非課税取引であった場合はどうか。雑費からの振替を会計ソフトの内税入力に対応するために、10,000円ではなく税込金額である11,000円で入力すると、以下のように自動仕訳されることになる。

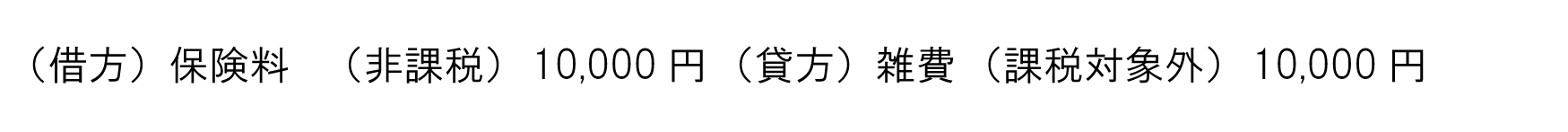

※雑費から振り替えたいのは10,000円なのに、保険料には消費税の訂正分が乗っかってしまうのじゃ。こうなると、消費税の申告において、本来は控除できる仮払消費税が少なくなってしまい、消費税を過大に支払うことにつながるのじゃ。あるべき処理は以下のとおりじゃ。

これも、入力区分を税抜きとし、雑費の課税区分を「課税対象外」とすることで消費税データに影響を与えることはない。

このように、期中に行った間違った取引を修正する際は、会計ソフトの入力区分や消費税の課税区分に十分注意する必要があるのじゃ。課税区分の間違いは、課税売上割合や税率管理にも影響が出るため、定期的なチェックが必要じゃ。税理士は消費税のチェックポイントを熟知しているので、できれば四半期に一度程度は、税理士のチェックを受けておきたいところじゃ。

次回は、消費税の最終回として、課税事業者・免税事業者及び簡易課税制度ならびに消費税の税務調査への対応について解説する。