目次

今回はリース取引の解説をしよう。リース取引は昔に比べると随分と多様化しておる。取引の多様化はそのまま会計や税務にも影響して、次第に複雑化してきておる。2007年の税制改正で、それまで賃貸借契約とされていた所有権移転外ファイナンスリース取引が、原則として売買取引となったことで、借り手である企業側は、「資産計上」と「減価償却」しなければならなくなり、事務処理上の誤りが増加しておる。税務調査でも、このような誤りの多い分野に注目するので、正確な知識の習得は大切じゃ。

1、リース取引の概要

法人税の世界で、リース取引とされるのは、資産の賃貸借契約のうち、次のア・イのいずれの要件も満たす「ファイナンスリース取引」をいい、リース取引とされないものは、「オペレーティングリース取引」と呼ばれておる。

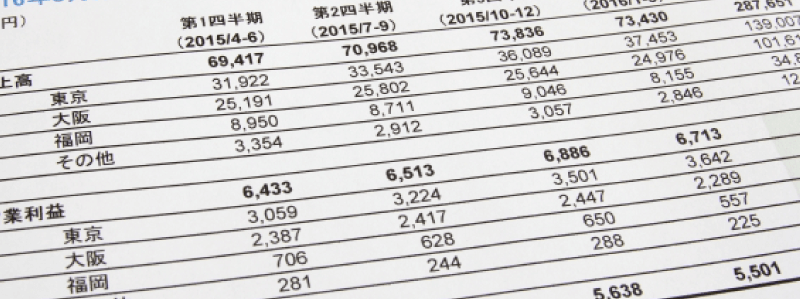

(表1)ファイナンスリース取引の要件

| ア | リース期間中の中途解約が禁止されていること、又は賃借人が中途解約をする場合には、未経過期間に対応するリース料の合計額の概ね全部(原則90%以上・注1)を支払うこととされていること。 |

|---|---|

| イ | 賃借人がリース資産から得られる経済的利益を実際に享受することができ、かつ、リース資産の使用に伴って生じる費用を実質的に負担(注1)すべきこととされていること。 |

(注1)中途解約が禁止されている期間において、賃借人が支払うリース料の合計額が、リース資産の時価の90%相当額を超える場合、「リース資産の使用に伴って生じる費用を実施質的に負担すべきこととされていること」、に該当する。

2、会計処理は適性か

ファイナンスリース取引は、前述の通りリース資産の売買として取り扱わなければならないため、賃借人は、リース資産が減価償却資産に該当する場合は、減価償却を行って費用化することになるのじゃ。この場合の減価償却方法は、リース取引の区分によって償却方法が異なるため注意が必要じゃ。

一方で、所有権移転外ファイナンスリース取引に該当する場合は、「リース会計が適用されない中小企業が締結したリース取引」や、「1契約あたりのリース料総額が300万円以下のリース取引」、「購入時に一括費用処理を採用する基準金額以下のリース取引」、「リース期間が1年以内のリース取引(再リース等)」については、会計上、借り手は賃貸借処理をすることで、従前どおりリース料を費用として処理することができるのじゃ。

3、リース取引の区分と償却方法

リース取引が所有権移転外ファイナンスリース取引に該当するのか、所有権移転ファイナンスリース取引に該当するのかの区分によって、以下のように減価償却の方法に違いが生じ、費用化する金額が異なるため注意が必要じゃ。

(表2)リース取引の区分と減価償却方法

| 取引区分 | 減価償却方法 |

|---|---|

| 所有権移転外ファイナンスリース取引 | リース期間定額法を採用 償却限度額= リース資産の取得価額 当該年度のリース期間の月数(残価保証額を控除後)リース期間の月数 (注2) |

| 所有権移転ファイナンスリース取引 | 資産の種類に応じて選定している償却方法を採用 |

(注2)残価保証額

リース期間において、リース期間終了後に、リース物件の処分価額が契約で決めた保証価額に満たない場合は、借手から貸手に対して、その不足額を支払う義務が課せられる条件をいい、リース契約に残化保証の取り決めがある場合は、残価保証額をリース料総額に含めている。

なお、税務調査で指摘を受ける可能性が高いのは、資産に計上すべきリース取引を賃貸借として処理している場合じゃ。この場合、所有権移転外ファイナンスリース取引は、リース期間定額法であることから、支払リース料をそのまま減価償却費とみるため、税務上の調整は必要ないが、所有権移転ファイナンスリース取引に該当する場合は、償却方法及び耐用年数がリース期間償却法と異なる場合は、リース料と減価償却費は異なるため税務上の調整が必要となるのじゃ。

所有権ファイナンスリース取引は、他に転売できないような大きな資産が対象となることが多いため、初期の処理を間違えると、後の税務調査で指摘された際、修正申告の額も大きくなることが想定されるので、リース会社及び税理士と会計処理並びに税務上の取扱いについて事前に確認しておくことが肝要じゃ。

4、償却の特例制度

所有権移転外ファイナンスリース取引によって賃借人が取得したリース資産(減価償却資産)は、リース期間定額法によって償却することになるが、この場合、以下の制度は適用されない点を押さえておかなければならない。

(表3)償却に際し適用されない特例制度

| 特例制度 | 制度概要 | |

|---|---|---|

| 1 | 圧縮記帳制度 | 有形固定資産の取得に当たって、補助金が発生した場合に、その資産の取得価額を補助金と同額分だけ減額することで「圧縮損」を計上し、その年度の課税所得を減らす効果がある。 |

| 2 | 特別償却制度 | 中小企業投資促進税制によって、特定の要件を満たす場合、減価償却の上乗せ償却ができる制度。 |

| 3 | 少額減価償却資産の損金算入制度 | 青色申告を行う中小事業者等が取得した場合で、その取得価額が30万円未満のものは、合計して300万円までの分を一括してその事業年度の損金に算入できる制度(したがって、中小企業者の場合は適用可)。 |

| 4 | 一括償却資産の損金算入制度 | 使用可能期間が1年未満又は取得価額が10万円未満の減価償却資産は、その全額を一括して損金に算入することができるが、取得価額20万円未満の減価償却資産で、この損金算入の適用を受けない資産については、事業年度ごとに一括して3年間で均等償却することが認められる制度。 |

5、消費税の取扱い

法人税法上のリース取引に該当する場合の「課税仕入れ」の時期は、リース資産の引渡時に一括控除することになるのじゃ。ただし、賃借人が会計基準に基づく処理として賃貸借処理をしている場合、所有権移転外ファイナンスリース取引に該当するものについては、リース料支払日の課税仕入れ(各年度に分けて)として処理することが認められておるのじゃ。

しかし、後の税務調査で、賃貸借処理が認めてもらえずに売買取引とされれば修正申告に応じなければならないし、しかも、本来の課税仕入れを受けるべき課税期間が、減額更正期限(注3)を超えてしまっていると、結果として多額の仕入れ控除が不可能になることがあるため、リース資産の取得に当たっては、消費税にも意を払い、税理士との打ち合わせが欠かせないといえる。

(注3)減額更正手続き(消費税の更正の請求の手続き)

既に行った申告について、税額が多すぎたり、還付金が少なかった場合に減額更正を求める場合の手続を言う。法定申告期限から5年以内(後発的理由などにより更正の請求を行う場合には、それらの事実が発生した日の翌日から2か月以内)に行わなければならない。

6、まとめ

リース資産は固定資産と同じで、取得した際(使用を始めた際)の処理を間違えると、遡って修正しなければならないため、取扱注意の勘定じゃ。固定資産の購入にせよ、リース物件の導入にせよ、単体としての金額の大きい資産は、税法に対応した会計処理となるよう、事前に税理とすり合わせことが重要じゃ。